Un abogado especializado en herencias

te ayudará con todos trámites

Nos encargaremos de todos los trámites y gestiones a realizar tras el fallecimiento, localizar el testamento y los seguros de vida, redactar el cuaderno particional, preparar el impuesto de sucesiones

¿Herencia con testamento o sin testamento?

Antes de iniciar los trámites debemos conocer si vamos a tramitar una herencia con testamento o sin testamento y para ello es necesario solicitar el certificado de últimas volutades.

Es posible que ya tengas el certificado de últimas voluntades, hay muchas funerarias que ya se encargan de solicitarlo, junto al certificado de defunción.

Con el certificado de últimas voluntades podremos localizar el último testamento del fallecido o si falleció sin testar.

Herencia con testamento

Si el difunto dejó testamento deberemos respetar su voluntad.

El testador puede disponer de sus bienes mediante herencia o legado (respetando el derecho de los legitimarios)

Aquellos bienes o derechos asignados mediante legado deberán ser separados de la herencia y no serán objeto de reparto entre los herederos.

Si el testamento no está está correctamente ejecutado o fue otorgado cuando la persona tenía facultades mentales para hacerlo podemos impugnarlo.

Un testamento no puede ser impugnado simplemente porque alguien no está contento con sus disposiciones y piense que la propiedad debería de haber sido distribuida en forma diferente.

Herencia sin testamento

Es posible que una vez tengamos el certificado de últimas voluntades nos encontremos con que el fallecido no hizo testamento.

En este caso estamos ante una sucesión intestada o «ab intestato», esto es una herencia sin testamento.

También tendremos que acudir a sucesión intestada si el testamento que hizo es nulo o se ha anulado.

Antes iniciar con la partición tendremos que hacer la declaración de herederos.

¿Cómo se hace la partición de la herencia?

El cuaderno particional

El cuaderno particional es el documento el el que se indica cómo se reparte la herencia y qué bienes se adjudica a cada heredero o legatario.

Para ello habrá que tener en cuenta si hay o no testamento y las disposiciones que hubiere otorgado el causante.

La partición suele realizarse ante Notario, aunque en algunos casos basta con elaborar un documento privado (esto no te lo va a decir un Notario), por ejemplo, si sólo existe un heredero, no es necesario ir a la notaría, basta con legitimar la firma del documento, lo que supone un ahorro importante.

Tampoco es necesario acudir al Notario cuando sólo haya en la herencia metálico, acciones o bienes muebles. La escritura sólo es necesaria para inscribir los inmuebles en el Registro.

Además, es posible, que no interese en este momento hacer la partición de bienes inmuebles porque no hay intención de venderlos ni adjudicarlos en concreto a nadie, este puede ser el caso de una viuda con hijos, en general es más rentable esperar al fallecimiento de la viuda para hacer la escritura.

Los herederos pueden otorgar la escritura de partición de herencia cuando lo consideren conveniente, sólo tienen la obligación de presentar a Hacienda, en el plazo de seis meses desde el fallecimiento, un inventario de los bienes del difunto, solicitando la liquidación del Impuesto de Sucesiones.

En la práctica, es bastante habitual otorgar la escritura de partición de herencia dentro de ese plazo de seis meses, de forma que la propia escritura sirva al mismo tiempo de título legal de propiedad y documento de liquidación de impuestos, pero no es necesario.

¿Qué pasa si los herederos no se ponen de acuerdo?

Si los herederos no se ponen de acuerdo sobre cómo repartir los bienes del fallecido, deberán acudir al Juez de Primera Instancia para que se realice una partición judicial, para lo que habrá solicitar la división judicial de herencia.

Este procedimiento resulta muy caro, hay que nombrar que peritos que tasen los bienes y un contador-partidor que efectuará las operaciones divisorias.

El contador-partidor cobra en función de la cuantía del caudal hereditario, calculando la cuantía mediante la suma de activo y pasivo. Por lo que es más que aconsejable que intenten llegar a un acuerdo.

¿Qué es la legítima?

El testador no siempre es libre para dejar sus bienes como quiera. Existe la obligación legal de dejar algo -la legítima- a los descendientes, ascendientes y cónyuge, según los casos, denominados por ello herederos forzosos.

Las normas no son iguales para toda España.

Existen territorios que tienen «Derechos Forales» que regulan de modo diferente lo relativo al testamento y a las herencias.

Son básicamente: Cataluña, Aragón, Navarra, parte del País Vasco, Galicia y Baleares.

Difencias de la legítima dependiendo de la Comunidad Autónoma

ESPAÑA (excepto Aragón, Baleares, Cataluña, Galicia, Navarra, y parte del País Vasco)

Se aplica el código civil español, la legítima varía dependiendo de qué parentesco tengan los legitimarios:

Hijos y descendientes:

- 2/3 partes del caudal hereditario debe dejarse a hijos o descendientes.

- De estos 2/3, uno es legítima estricta, y debe debe distribuirse por partes iguales entre los hijos y estirpes de premuertos.

Ascendientes:

- 1/2 salvo que concurran con el cónyuge viudo que será 1/3.

Cónyuge:

- Usufructo de 1/3 si concurre con hijos o descendientes;

- 1/2 si concurre con padres o ascendientes;

- 2/3 si no concurre con descendientes ni ascendientes.

Por poner un ejemplo, si tu padre te deja en la herencia la legítima y tienes dos hermanos, y la herencia se rige por el Código civil español, siginifica que tu padre te ha dejado lo mínimo. Como sois tres hermanos, la legítima sería 1/9, ya que el 1/3 que corresponde a la legítima ha de ser divido entre el número de hijos.

ARAGÓN

Hijos y descendientes:

- 1/2 del caudal a favor de hijos o descendientes pudiéndose distribuir libremente a favor de cualquiera de ellos.

Ascendientes:

- No tienen derechos legitimarios.

Cónyuge:

- Usufructo universal.

BALEARES

Mallorca y Menorca

Hijos y descendientes:

- 1/3 del caudal si son cuatro o menos de cuatro.

- 1/2 si son más de cuatro.

Ascendientes:

- 1/4 Si concurres los dos padres se dividirá entre ellos por mitad y si alguno hubiere premuerto corresponderá toda al sobreviviente.

Cónyuge:

- La pareja de hecho está equiparada al cónyuge viudo.

- Si concurren con descendientes, 1/2 en usufructo.

- En concurrencia con padres, 2/3 en usufructo;

- En los demás supuestos: usufructo universal.

Ibiza y Formentera

Hijos y descendientes:

- 1/3 del caudal si son cuatro o menos de cuatro.

- 1/2 si son más de cuatro.

Ascendientes:

- Igual que en el Código Civil español, pero sólo son legitimarios los padres.

Cónyuge:

- No tiene derechos legitimarios.

CATALUÑA

Hijos y descendientes:

- 1/4 parte.

Ascendientes:

- Padres: 1/4 parte.

- El resto de ascendientes no tienen derechos legitimarios

Cónyuge:

- Cónyuge viudo y conviviente: hasta 1/4 parte si no tiene recursos propios.

GALICIA

Hijos y descendientes:

- 1/4 parte.

Ascendientes:

- No son legitimarios.

Cónyuge:

- Cónyuge viudo o pareja de hecho: si concurre con descendientes 1/4 en usufructo.

- Si no concurre con descendientes: 1/2 en usufructo.

NAVARRA

Hijos y descendientes:

- Hay libertad de dejar bienes o no.

Ascendientes:

- No son legitimarios.

Cónyuge:

- Cónyuge viudo o pareja de hecho: usufructo universal.

País Vasco

Tierra de Ayala

Hijos y descendientes:

- Libertad de disposición de bienes.

Ascendientes:

- Libertad de disposición de bienes.

Cónyuge:

- Libertad de disposición de bienes.

Resto País Vasco

Hijos y descendientes:

- 1/3 del caudal a favor de hijos o descendientes pudiéndose distribuir libremente a favor de cualquiera de ellos.

Ascendientes:

- No son legitimarios

Cónyuge:

La pareja de hecho está equiparada al cónyuge, tiene los mismos derechos

- 1/2 en usufructo con descendientes

- o 2/3 en otro caso

¿Quién hereda si no hay testamento?

Si el difunto no tiene parientes, en ese caso, hereda el Estado o, en su caso, una Comunidad Autónoma.

Si el difunto ha fallecido sin testamento (fallecido intestado) hay que tramitar la denominada Acta de declaración de herederos abintestato (suple la falta de testamento).

Con la entrada en vigor de la nueva Ley de Jurisdicción Voluntaria, el 23 de julio de 2015, el Notario tiene la competencia exclusiva para declarar herederos abintestato, tanto si los herederos son descendientes, ascendientes, cónyuge o parientes colaterales del difunto, eliminado así la competencia que hasta entonces tenía el Juez de Primera Instancia respecto de los parientes colaterales.

El Notario competente para tramitar el Acta el del último domicilio o residencia habitual del causante (fallecido), el del lugar donde hubiera fallecido el causante, el del lugar donde estuviera la mayor parte de su patrimonio o cualquier otro Notario ejerciente en distritos colindantes a los anteriores; y en defecto de todos ellos, el Notario del domicilio de la persona que requiere al Notario para iniciar el Acta.

Si no hay testamento tendrán derecho a herederar los parientes más próximos.

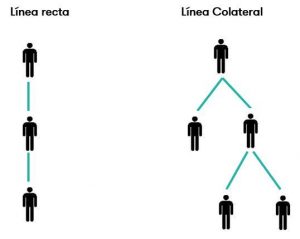

El parentesco puede ser de línea recta (de padres a hijos) y colateral (hermanos, tíos, sobrinos).

Los cónyuges no son parientes entre sí.

El parentesco se cuenta por grados, para saber el grado hay que contar líneas que nos separan del pariente fallecido.

Según el Código Civil, los parientes heredan por este órden.

1º.- Hijos y descendientes.

Los hijos heredan «por cabezas» y el resto de descendientes «por estirpes».

Los nietos y demás descendientes heredan por el llamado «derecho de representación» (heredan por partes iguales entre ellos, la parte que le hubiera correspondido a su progenitor).

2º.- Padres y ascendientes.

El padre y la madre heredan por partes iguales.

Si sólo vive uno de los padres éste hereda todo.

Si no vive ninguno de los padres y sobreviven abuelos éstos heredan dividiéndo la herencia por mitad entre la línea paterna y materna.

3º.- Cónyuge. Este tiene derecho a heredar siempre que no esté separado judicialmente o de hecho.

En el derecho común la pareja de hecho no tiene derecho a heredar abintestato.

La pareja de hecho no hereda al fallecido en derecho común (Código civil)

4º.- Hermanos y sobrinos del fallecido.

Como en el caso de los nietos, los primeros heredan «por cabezas» y los segundos «por estirpes» (los sobrinos se reparten entre sí lo que hubera correspondido al hermano del fallecido).

Si sólo hay sobrinos todos herederían por partes iguales.

5º.- Tíos carnales del fallecido.

En defecto de todos los parientes anteriores heredarán los tíos del fallecido con preferencia a otros parientes y por partes iguales.

6º.- Resto de parientes colaterales de 4º grado (todos por partes iguales):

Primos,

Tíos segundos (hermanos de los abuelos)

Y sobrinos segundos (nietos de los hermanos del causante).

7º.- A falta de todos los anteriores, heredaría el Estado español.

En aquellas partes del territorio español (Aragón, Baleares, Cataluña, Galicia, Navarra, y parte del País Vasco) en las que se aplican los derechos forales hay especialidades.

¿Cómo hago la declaración de herederos?

La declaración de herederos puede instarla cualquiera de los interesados en la herencia.

No es necesario que acudan todos los interesados porque, en realidad, lo único que se está haciendo es determinar quien tiene derecho a heredar.

Debemos recopilar toda la documentación y acudir a la Notaría compañado de los testigos para firmar el acta.

Los documentos necesarios son los siguientes:

- Certificado de defunción.

- Certificado del Registro General de Actos de Ultima Voluntad, que acredite que no hay testamento.

- Certificado de nacimiento de los hijos del fallecido.

- Certificado de defunción de los hijos que hubiesen muerto.

- Certificado de matrimonio del fallecido.

- DNI del fallecido o, en su defecto, certificado de empadronamiento del fallecido, a fin de acreditar el domicilio habitual del mismo.

- También deberán comparecer ante el Notario dos testigos que deberán testificar sobre las circunstancias personales y familiares del fallecido.

Desde la fecha en que se firma el requerimiento inicial del acta notarial, deberán transcurrir obligatoriamente 20 días hábiles, pasados los cuales se podrá expedir la copia del acta de declaración de herederos intestados y realizar la partición de la herencia.

La declaración de herederos cumple la misma función que el testamento, por lo que, una vez realizada, se hará el documento de partición de herencia que sí debe ser otorgado por todos los interesados.

Diferencia entre legatado, herencia y usufructo

Legado

El legado es un bien específico dejado por el testador a un legatario. Es posible que un testador quiera atribuir a una o varias personas un bien concreto, sea un inmueble, una joya, el dinero que exista en una cuenta corriente, o cualquier otra cosa.

El testador lega ese bien específico. El legado puede efectuarse a favor de los herederos forzosos -sean descendientes o ascendientes- o de otras personas o instituciones. En todo caso, deberá respetar los límites que imponen las legítimas.

El resto se adjudica a los herederos, que son los que adquieren todo lo que tenía el fallecido y que no haya legado especialmente, incluidas las deudas, que estarán obligados a satisfacer en el caso de que acepten formalmente (pueden aceptar tácitamente) la herencia.

Usufructo

El usufructo se define en el código civil como el “derecho a disfrutar los bienes ajenos con la obligación de conservar su forma y sustancia, a no ser que el título de su constitución o la ley autoricen otra cosa”.

Es un derecho bastante amplio pues el usufructuario puede usar como quiera la cosa usufructuada, e incluso arrendarla a un tercero teniendo derecho a recibir él toda la renta.

Cuando algo se da en usufructo la propiedad se divide, el propietario sólo dispone de la nuda propiedad, ya que el uso corresponde al usufructuario.

El usufructo puede ser vitalicio o temporal.

El usufructo vitalicio, es el más frecuente en las herencias. Es práctica habitual que un esposo le conceda al otro el usufructo vitalicio de todos sus bienes.

El usufructo vitalicio da derecho al cónyuge que sobrevive a usar el bien durante todo el resto de su vida, extinguiéndose al fallecimiento del mismo.

¿Qué pasa cuando el usufructo consiste en dinero?

Si el usufructo recae sobre dinero pueden ocasionarse problemas pues el usufructuario puede disponer de él sin el consentimiento de los nudo propietarios. Según el Código civil es usufructuario tiene derecho:

- A los intereses que produzca el dinero.

- Y a disponer del mismo, quedando obligado a la devolución del dinero a la extinción del usufructo.

Sin embargo, en algunas comunidades hay especialidades:

- En Cataluña el usufructuario de dinero tiene derecho a los intereses y a los demás rendimientos que produce el capital y si ha prestado garantía puede dar al capital el destino que estime conveniente. Si no ha prestado garantía o fianza debe poner el capital a interés en condiciones que garanticen su integridad.

- En Aragón, para el caso de usufructo de dinero en favor del viudo éste tendrá derecho a los intereses que produzca el dinero y también podrá disponer de todo o parte del mismo. En este caso el viudo o sus herederos habrán de restituir, al tiempo de extinguirse el usufructo, el valor actualizado del dinero dispuesto.

¿Cómo se calcula el usufructo?

Para elaborar el cuaderno particional, además de saber el valor de los bienes debemos calcular que corresponde a cada parte.

Para conocer el que corresponde a los herederos debemos calcular el valor del usufructo.

El porcentaje que corresponde al usufructuario depende de su edad, la fórmula es la siguiente:

89 – edad usufructuario = % a aplicar

El porcentaje máximo es del 70% y mínimo de 10%.

El valor de la nuda propiedad se obtiene restando la diferencia entre el valor del usufructo y el valor total de los bienes.

El plazo pagar el impuesto de sucesiones es de 6 meses

No es necesario ir al Notario, basta con un documento privado para liquidar el impuesto

¿Puedo pagar el Impuesto de Sucesiones con dinero de la herencia?

A pesar de lo que le digan en muchas entidades de crédito no estás obligado a pagar el impuesto de sucesiones con tu dinero, puedes pagar con dinero de la cuenta del fallecido, con acciones o con seguros de la herencia.

¿Qué es el certificado de últimas voluntades?

El certificado de últimas voluntades permite conocer y acreditar:

- Si el fallecido había otorgado o no testamento .

- La fecha y el Notario ante el cual fue otorgado.

Una vez conocidos estos datos por medio del certificado, los interesados podrán dirigirse al Notario ante el cual se otorgó el testamento para obtener una copia del mismo.

Es aconsejable que al mismo tiempo solicite el certificado Seguros con cobertura de fallecimiento para averiguar si el fallecido tenía concertada alguna póliza de seguros.

¿Cómo se solicitan los certificados?

Tanto el Certificado de Ultimas Voluntades como el certificado Seguros con cobertura de fallecimiento pueden obtenerse directamente en las dependencias del Ministerio de Justicia o en cualquiera de las Gerencias Territoriales del mismo, una vez transcurridos 15 días desde el fallecimiento.

La solicitud de ambos certificados debe efectuarse mediante la presentación el modelo 790 acompañado de un certificado literal de defunción de la persona de que se trate, salvo que el fallecimiento sea posterior al 2 de abril de 2009 y la defunción no esté inscrita en un juzgado de paz, en cuyo caso no es necesario presentar el certificado de defunción, aunque será imprescindible consignar el dni/nie del fallecido, además deberá abnar la tasa, el precio de la tasa es de 3,78 €. Puedes descargar aquí el modelo 790

¿Cómo y cuándo se puede renunciar a una herencia?

Se puede renunciar a la herencia una vez fallecido el causante, formalizándose dicha renuncia en escritura y con muy distintas consecuencias fiscales según se haga a favor de persona determinada o no, y antes o después de prescrito el Impuesto de Sucesiones, cuestiones que han de ser objeto de asesoramiento individualizado.

En Cataluña, además, cabe la posibilidad de pactar entre padres e hijos una renuncia a la legítima futura en determinadas condiciones y siempre que se haga en escritura pública.

Impuesto de Sucesiones: Deducciones

Las deducciónes estatales en el Impuesto de Sucesiones son aplicables a todas las CCAA a excepción de Navarra y País Vasco, ya que estas tienen potestad para mantener, establecer y regular su régimen tributario, y ello incluye el impuesto de sucesiones.

En la legislación estatal existen las siguientes reducciones:

Deducción por parentesco

- Grupo I: descendientes y adoptados menores de 21 años.

Reducción 15.956,87 + 3.990’72/ año menor que 21 Lím: 47.858,59

- Grupo II: descendientes y adoptados de 21 o más años, cónyuges, ascendientes y adoptantes.

Reducción 15.956,87

- Grupo III: colaterales 2º y 3º, ascendientes y descendientes afines

Reducción 7.993,46

Deducción por vivienda habitual.

95% con límite de 122.606,47 €, en favor de su cónyuge, ascendientes, descendientes o pariente colateral mayor de 65 años, siendo necesario en este último caso que hubiese convivido con él durante los dos años anteriores.

Deducción por Minusvalías.

Reducción 47.858,59 (>= 33% < 65%) ó 150.253,03 (>= 65%). Con carácter general, se equiparan a las personas con discapacidad con un grado igual o superior al 65%, aquellas cuya incapacidad se declare judicialmente.

Seguro vida de cónyuge, ascendientes y descendientes: 100% con límite 9.195,49 €

La misma reducción se aplica, sin límite, a los seguros de vida que traigan causa en actos de terrorismo o en servicios prestados en misiones internacionales humanitarias o de paz, siendo extensible a todos los posibles beneficiarios.

Reducción por transmisión de empresa familiar: 95%

Bienes del Patrimonio Histórico: 95%

Las deducciones aplicables varían de una Comunidad Autónoma a otra el Impuesto de sucesiones es un impuesto cedido por lo que las Comunidades Autónomas tienen bastante libertad en cuanto a reducciones y modificaciones del Impuesto de Sucesiones.

A las deducciones estatales hay que añadir las propias de cada Comunidad autónoma, dejar de aplicar una deducción puede suponer mucho dinero.

¿Quién paga los impuestos?

El impuesto lo paga cada uno de los que reciban algo en la herencia, sea por ser heredero, sea porque el fallecido le ha hecho un legado.

La cuantía del impuesto depende de varios factores:

El valor de los bienes que recibas: la escala es progresiva, es decir, el tanto por ciento que se paga es mayor cuanto mayor es el valor de lo heredado.

La mayoría de Comunidades Autónomas disponen de calculadoras para valorar lo bienes. Haz clic aquí, luego busca tu Comunidad, podrás calcular el valor que da la administración a tu herencia.

El parentesco con el fallecido: cuanto más lejano es el parentesco, más elevado es el porcentaje que se paga.Además, en función del parentesco hay determinadas cantidades iniciales (que se revisan cada año) que no pagan nada. Es decir, que hay un mínimo exento que depende de la cercanía del parentesco.

El patrimonio previo del que hereda: si el que hereda tiene un importante patrimonio previo -fijado en la ley del impuesto- también le sale más caro heredar.Hay herencias que pagan menos impuestos, con ciertos condicionantes, como la del negocio familiar o la de la vivienda familiar si los herederos son el cónyuge y los hijos.

¿Es necesario escritura pública para liquidar los impuestos?

No existe ninguna obligación de hacer escritura de herencia ante notario.

Basta con un documento privado para liquidar los impuestos que correspondan:

- En el caso en que no interese en este momento hacer la partición de bienes inmuebles porque no hay intención de venderlos ni adjudicarlos en concreto a nadie (p.ej. viuda con hijos si éstos quieren que la misma continúe en la vivienda).

- Cuando se trate de heredero único, porque no es necesario ir a la notaría, bastando legitimar la firma del documento

- Cuando sólo haya en la herencia metálico, acciones o bienes muebles.

En cualquier caso hay que tener en cuenta que la escritura pública será necesaria sólo si queremos que las adjudicaciones se inscriban en el Registro de la Propiedad, sin embargo en caso de que sólo exista un heredero podremos inscribir los bienes en el Registro sin necesidad de escritura.

Los trámites de una herencia son complejos

Heredar ya es lo suficiente caro en este país como para además cometer errores

Solicitud de certifcados

Declaración herederos

Elaboración inventario

Elaboración cuaderno particional

Liqudación Impuesto Sucesiones

Inscripción de los bienes

¿Cuanto me va a costar heredar?

Los gastos de una herencia varían en función del número de herederos, el caudal hereditario y el número y tipo de bienes que integren la herencia.

Los gastos que puede ocasionar una herencia son

- Abogado

- Notaría: será necesaria en caso de no haya testamento (declaración herederos) y en caso de haya inmuebles entre los bienes de la herencia.

- Impuestos: Plusvalía (sólo si hay inmuebles) e Impuesto de Sucesiones

- Registro de la Propiedad (sólo si hay inmuebles)

- Otros: pueden existir otros gastos como los derivados de la transmisión de vehículos y las comisiones bancarias por emisión de certificados de saldo y por «tramitación de expedientes de testamentaría» (el importe varía de una entidad bancaria a otra)

No queremos que pagarle al abogado sea otro problema para tí, por eso nos adaptamos a tus circunstancias

Contacta ahora

estudiamos gratis tu caso y te enviamos un presupuesto